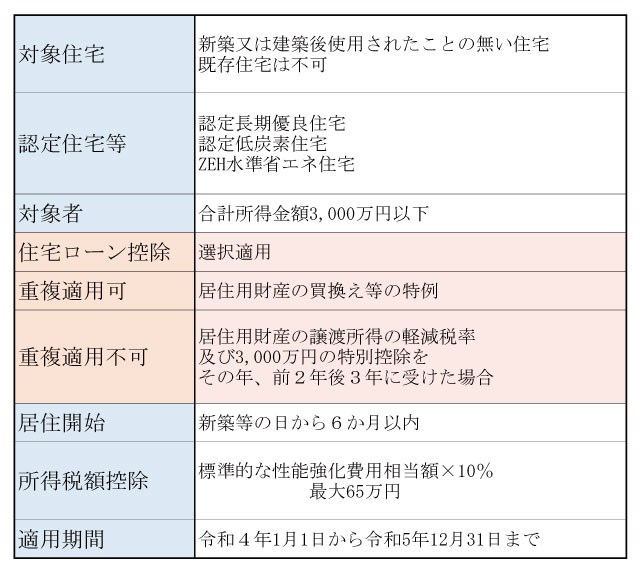

認定住宅を新築または取得した場合の、所得税額の特別控除の特例の見直し・延長

長期優良住宅または、低炭素住宅を新築もしくは取得し、新築等の日から6か月以内に居住した場合には標準的な性能強化費用相当額の10%(最大65万円)を取得した年の所得税額から控除することができます。

令和4年度からは、長期優良住宅と低炭素住宅に、ZEH水準省エネ住宅を加えることとなりました。

また、適用期間は令和3年12月31日までの居住開始でしたが、令和5年12月31日までの居住開始へと延長することとなりました。

対象住宅

・認定長期優良住宅

・認定低炭素住宅

・ZEH水準省エネ住宅NEW

控除額

標準的な性能強化費用相当額(最大650万円)×10%(最大65万円)

当年分の所得税額から控除しきれない場合には、翌年分から控除する事ができます。

標準的な性能強化費用相当額とは

住宅の構造にかかわらず、1㎡あたり45,300円とします。

対象者

その年の合計所得金額が3,000万円以下の方

重複適用について

『住宅ローン控除』と『認定住宅を取得した場合の所得税額の特別控除の特例(本件の特例)』どちらかを選択します。

『居住用財産の買換えの特例』との重複適用ができます。

『居住用財産の譲渡所得の軽減税率の特例』『居住用財産を譲渡した場合の3,000万円の特別控除の特例』をその年と前2年・後3年(合計6年間)に受けた場合には重複適用が不可となります。